Ich habe ja in den letzten 18 Monaten schon mehrfach über mein Portfolio und meine Erfahrungen mit Bondora* geschrieben. Bondora, vormals Isepankur, ist ein estnischer P2P Kreditmarktplatz, der sich europaweit aufstellt und somit bereits für Anleger aus allen EU-Staaten geöffnet ist. P2P Kredite werden derzeit an Einwohner von Estland, Finnland, Spanien und der Slowakei vergeben.

Als erstes empfiehlt es sich für neue Anleger den Investment Guide von Bondora zu lesen. Doch wie ich hier im Forum sehen kann, haben Neueinsteiger dennoch oft praktische Fragen. Zumal es Bondora durch häufige Wechsel der Bietprozesse in der Vergangenheit Anlegern nicht einfach gemacht hat auf dem Laufenden zu bleiben und somit Artikel, die ich vor einigen Monaten geschrieben habe, zum Teil schon nicht mehr aktuell sind.

Hier meine beiden wichtigsten Tipps für neue Anleger:

Diversifizieren

Das gilt nicht nur für Bondora, sondern für die Anlageklasse P2P Kredite generell. Lieber in 200 verschiedene Kredite je 25 Euro anlegen als in 10 Kredite je 500 Euro. Zum einen werden damit Klumpenrisiken vermieden, zum anderen sind große Anteile bei Bedarf viel schwieriger auf dem Zweitmarkt zu verkaufen.

Langsam einsteigen

Natürlich ist der Enthusiasmus am Anfang riesig und neue Anleger wollen möglichst schnell investieren, damit ihr Geld nicht ‚untätig‘ als Cash im Account liegt. Doch Bondora hat – wie viele andere P2P Kreditmarktplätze – eine gewisse Lernkurve. Ich empfehle daher in den ersten Tagen und Wochen sich zunächst umzuschauen und nur wenige manuelle Gebote abzugeben und allenfalls ein Investmentprofil für estnische P2P Kredite bester Bonität (A1000) anzulegen. Beobachten und lesen im Forum hilft in der Zeit ein Verständnis für den Marktplatz zu entwickeln.

Viele Fragen drehen sich auch um die praktische Handhabung von Bondora und die Anlagestrategie, z.B.:

Wo sehe ich welche P2P Kredite in den letzten 24 Stunden finanziert wurden?

Die Liste der für Gebote offenen Kredite bei Bondora sieht immer etwas leer aus. Das liegt daran, dass rund 70-80% aller Kredite sofort durch automatische Gebote (Investmentprofile) zu 100% finanziert werden, also nie für manuelle Gebote zur Verfügung stehen. Stellt sich die Frage wie Anleger trotzdem sehen können, was gerade zu welchen Konditionen finanziert werden. Hier hilft diese Filter-Einstellung (siehe auch Bild unten).

Warum bevorzugen einige Anleger estnische Kredite?

Der Hauptvorteil aus meiner Sicht ist, dass bei estnischen Krediten Bondora schon 4 Jahre Erfahrung aufweist. D.h. es liegen die historischen Daten zu Ausfallraten und Eintreibungsraten im Inkasso vor. Zudem bewegt sich Bondora in Estland auf dem Zinsniveau anderer Anbieter für unbesicherte Ratenkredite. Die Bondora Kredite sind für die Kreditnehmer also oft nicht teurer als ein vergleichbarer Bankkredit.

In Spanien, Finnland und der Slowakei hat Bondora dagegen erst vor wenigen Monaten mit der Kreditvergabe begonnen. Es liegen also bisher wenige Erfahrungsberichte vor, wie sich unterschiedliche Gegebenheiten in der Wirtschaftslage (Spanien) oder zum Beispiel den Inkassoprozessen auswirken. Im Falle von Finnland kommt noch dazu, dass Bondora bei überfälligen Krediten keine Verzugszinsen berechnen darf.

Welche Vor- und Nachteile hat es überfällige Kredite auf dem Zweitmarkt zu verkaufen?

Ob Anleger solche Kredite im Portfolio behalten oder lieber verkaufen ist glaube ich eine Entscheidung die mit persönlicher Risikobereitschaft zusammenhängt. Wer sie mit einigen Prozent Abschölag verkauft kann das kommerzielle Ergebnis direkt einschätzen. Wer sie behält wird erst in einigen Monaten oder Jahren wissen, ob das vorteilhafter war. Bondora hat einige Grafiken zu den Rückzahlungsquoten überfälliger Kredite bereitgestellt.

Zudem stellt sich die Frage des Verkaufszeitpunktes. Meines Erachtens ist es besser mindestens einige Tage zu warten (ich warte >30-40) nachdem eine Zahlungsfrist durch den Kreditnehmer versäumt wurde. Denn viele Kreditnehmer zahlen oft mit etwas Verzögerung, aber zuverlässig. Anteile die mit Abschlag auf dem Resalemarkt sind, werden oft wenige Minuten oder Stunden aufgekauft, nachdem der Kreditnehmer die verspätete Zahlung geleistet hat. Einige Anleger (Beispiel) kaufen sogar als Anlagestrategie gezielt überfällige Kredite auf.

Wie funktioniert das mit den Investmentprofilen und warum gibt es da eine Queue/Warteschlange?

In dem Investmentprofilen können Anleger einstellen auf welche Kredite und zu welchen Konditionen sie automatisch bieten möchten. Zum Beispiel auf alle estnischen Kredite, die mindestens 20% Zinsen zahlen bei einer Laufzeit von 24 bis 60 Monaten und einer Bonität von A1000 und A900. Allerdings übersteigt das Kapitalangebot der Kreditgeber die Nachfrage der Kreditnehmer derzeit deutlich. Deshalb hat Bondora für Kreditgruppen einzelne Queues (Warteschlangen) eingeführt. Nach einem automatischen Gebot auf einen Kredit einer Gruppe rückt ein Anleger ans Ende der Queue dieser Gruppe.

Warum bevorzugen manche Anleger länger laufende Kredite?

Dazu gehöre ich auch. Auch wenn das nicht intuitiv klingt, je länger der Kredit bei Bondora läuft desto höher sind die Vorteile. Hauptvorteil ist, dass längerlaufende Kredite leichter (mit höherem Aufschlag, bzw. bei overdues mit geringerem Abschlag) auf dem Zweitmarkt zu verkaufen sind. Ein wesentlicher Indikator dort ist der Expected Return Wert. Neben dem Zinssatz beeinflusst diesen die Resale-Transaktionsgebühr. Und je länger die (Rest-)Laufzeit, desto weniger fällt die Gebühr ins Gewicht.

Zudem bedingt der beschriebene Kapitalüberhang, dass es gegenwärtig gar nicht so einfach ist Tilgungen und Zinsen wieder zu reinvestieren. Bei einem Invest in langlaufende Kredite ist das Kapital länger gebunden, muss weniger oft reinvestiert werden und die „Leerlaufzeiten“ zwischen Anlagezeiträumen, in denen Bargeld unverzinst auf dem Account liegt sind kürzer.

Funktioniert das mit der Credit history so ähnlich wie bei den Schufa Scores?

Bondora stützt sich in jedem einzelnen Ländermarkt auf unterschiedliche Auskunftsquellen und versucht das zu vereinheitlichen. Gerade bei den estnischen Krediten funktioniert die Bonitätsklassifizierung aber vom Ansatz her anders als ein Schufa-Score. Ein Schufa-Score versucht aufgrund bestimmter Merkmale eine statistische Rückzahlungs-/Ausfallwahrscheinlichkeit zu geben. Nicht für genau diesen individuellen Kredit sondern für die Klasse gleichartiger Kredite mit diesen Merkmalen.

Bondora verwendet in Estland dagegen die Kredithistorie von genau diesem Kreditantragssteller und prüft ob in den vergangenen drei Jahren für diesen Kreditnehmer Zahlungsschwierigkeiten in ein Register gemeldet wurden. Liegt keine Meldung vor, wird die beste Klasse, 1000, angezeigt. Das kann im Einzelfall aber auch daran liegen, dass der Kreditnehmer noch sehr jung ist. Es ist also in Estland kein Score auf statistischen Merkmalen, sondern die konkrete Auswertung des Registers auf Zahlungsschwierigkeiten in der Vergangenheit. Sofern welche vorlagen, zeigt Bondora diese ja auch mit Betrag und Alter in den Details zum Kreditgesuch an.

Wie kann ich Kredite, die ich zum Verkauf gelistet habe auf dem Zweitmarkt wieder entfernen?

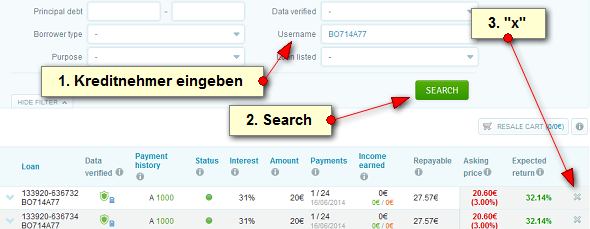

Leider lässt die Bedienoberfläche von Bondora hier etwas zu wünschen übrig. Dazu auf Resale gehen, dort am besten nach dem Kreditnehmernamen des Kredites filtern. Die eigenen Angebote haben ganz rechts ein „x“ und können darüber (einzeln!) gelöscht werden (siehe Abbildung).

Ich habe einen Kredit verkauft. Wo sehe ich welchen?

Das Account Statement ist dafür der falsche Platz. Da steht nur der eingenommene Betrag. Stattdessen finden diese Kredite sich unter My Investments > Investments >Resale > Sold Investments (kann man sich wie viele andere Filtereinstellungen auch als Bookmark im Browser speichern). Dort stehen die Kredite nach Vergabedatum (bei gekauften Kaufdatum) – jüngere ganz oben. Führt aber dazu, dass ein Kredit den ich heute verkauft habe weit unten oder auf der Folgeseite steht. Hier nutze ich die Suchfunktion (Strg+’f‘ tasten) und gebe das heutige Datum ein (z.B. ’11/05/2014′).

In dieser Ansicht kann man übrigens auch sehen, was aus den Krediten geworden ist, nachdem man sie verkauft hat. Wenn man also als zusätzlichen Filter neben sold auch overdue einstellt, dann werden die verkauften angezeigt, die jetzt gerade overdue sind.

Wie monitore ich meine überfälligen Kredite, um zu entscheiden welche ich verkaufen möchte.

Manche Anleger nutzen hierzu eigene Excel-Tabellen. Ich mache das gerne direkt in Bondora, auch wenn es bei inzwischen über 600 Kreditanteilen nicht einfach ist den Überblick zu behalten.

Ich nutze dazu diesen Filter (siehe auch Abbildung) unter My Investments > Investments.

Ich nehme einen Datumsbereich für die nächste Zahlung der in 1-2 Wochen liegt. Außerdem nehme ich als ‚principial overdue‘ einen Wert größer Null, um solche Kredite auszuschliessen, bei denen nur Zinsen oder penalities offen sind. Die dann gezeigten Kredite klicke ich durch, um zu sehen ob er erst eine Zahlung verpasst hat (für mich kein Verkaufskandidat) oder schon zwei – der würde dann am nächsten Termin ins Inkasso wandern (60+ days overdue).

So, ich hoffe das war eine Hilfe. Als erfahrener Nutzer von Bondora ist es relativ schwierig sich in die Probleme von Neueinsteigern zu versetzen. Ich hoffe ich habe nichts Wichtiges vergessen. Wenn doch dann kann das ja im Forum diskutiert werden und ich ergänze ggf. diesen Artikel noch.