Der Schweizer Marktplatz für P2P Kredite Cashare* wird Teil des Deutsche Börse Venture Networks.

Der Schweizer Marktplatz für P2P Kredite Cashare* wird Teil des Deutsche Börse Venture Networks.

Die Gruppe Deutsche Börse hilft mit dem Venture Netzwerk die Finanzierungssituation von jungen und wachstumsstarken Unternehmen zu verbessern. Es führt Unternehmen mit Investoren zusammen und bietet so einen attraktiven Zugang zu einem starken internationalen Netzwerk professioneller Partner.

„Wir sind stolz, als disruptiver Schweizer FinTech Pionier Teil dieses innovativen Netzwerks zu sein und freuen uns auf den Austausch mit nationalen und internationalen Investoren, dies unterstützt unsere fortgeschrittenen europäischen Expansionspläne bestens!“, so Michael Borter, Co-Founder und CEO von Cashare.

Die teilnehmenden Unternehmen stammen aus unterschiedlichsten Branchen (E-Commerce, Medizintechnik, Fin Tech, Clean Tech, Energy, IT, Gaming, etc.) und haben ein durchschnittliches Wachstum von über 30% pro Jahr. Die teilnehmenden Investoren kommen aus den Kategorien Venture Capital, Private Equity, High Net Worth (HNWI) sowie Family Offices und weisen verwaltete Investitionsmittel von über 45Mrd. € auf.

Für eine Aufnahme in das Programm müssen die Unternehmen mehrere Auswahlkriterien erfüllen, z.B. hinsichtlich Unternehmenswert, Wachstumsraten und Finanzierungsvolumen. Zudem sollten Sie sich in der sogenannten Growth-, Later-Stage- / Pre-IPO Phase befinden.

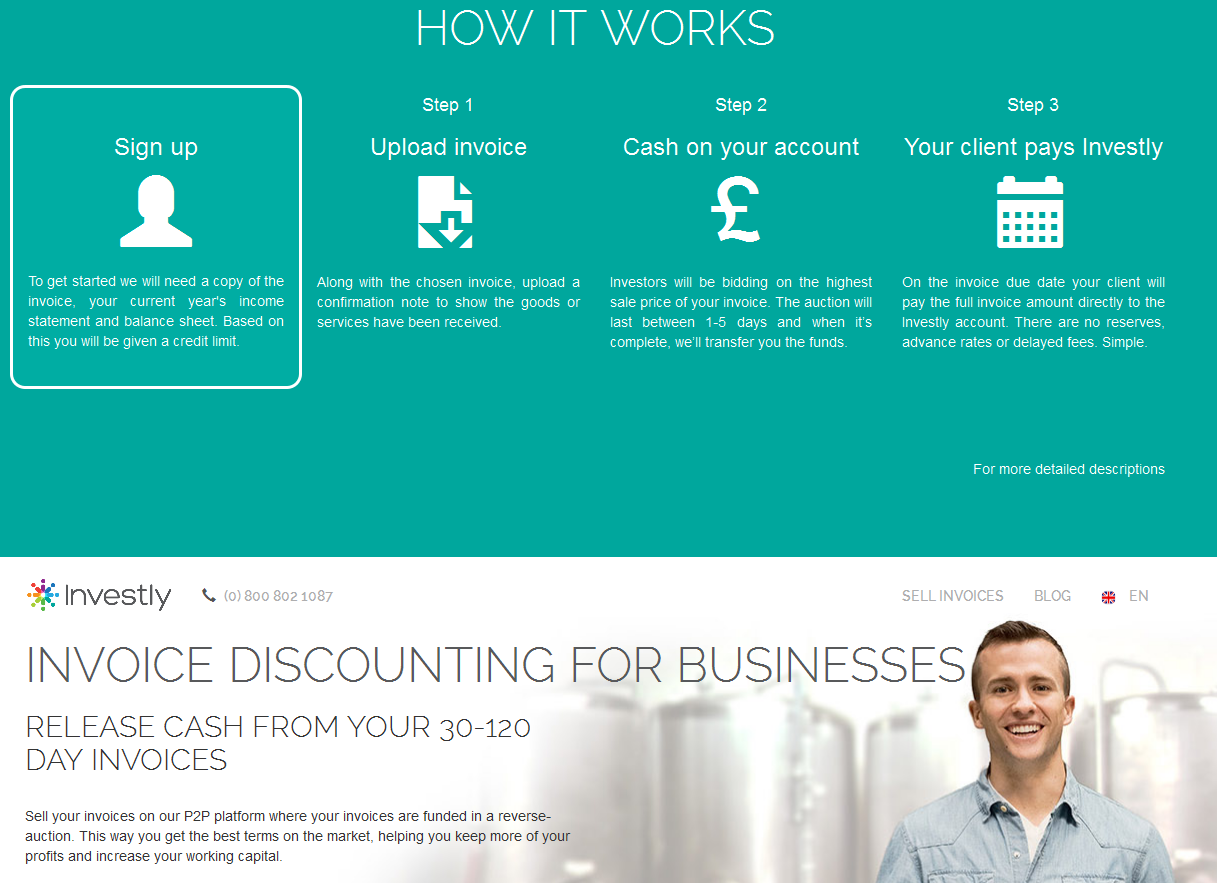

Der estnische P2P Kreditmarktplatz

Der estnische P2P Kreditmarktplatz  Relativ neu ist der P2P Kredit Marktplatz

Relativ neu ist der P2P Kredit Marktplatz