Auxmoney wirbt aktuell auf seiner Homepage mit einem „Winter Special“. Bis zum 30.11.08 entfällt die sonst bei Auxmoney übliche Gebühr von 9,95 Euro. Die übrigen Gebühren (wie z.B. Zertifikate, Gebühr bei Kreditvergabe) sind unverändert.

Auxmoney

Auxmoney.com

Auxmoney ändert Darstellung der Restkreditversicherung

Auxmoney hat gestern die Darstellung der Restkreditversicherung auf der Plattform geändert. In einer Informations-Email an die Anleger erläutert Auxmoney*:

Kreditnehmer auf auxmoney.com können freiwillig eine Restkreditversicherung abschließen.

Die Darstellung des beabsichtigten Abschlusses einer Restkreditversicherung als Zertifikat für das Kreditprojekt war missverständlich, da der Kreditnehmer ein gesetzliches Rücktrittsrecht von der Restkreditversicherung hat.

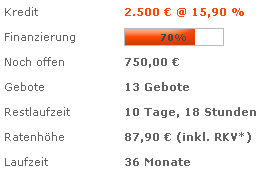

Die Darstellung wurde nun geändert. Neben der Ratenhöhe für das Kreditprojekt wird nun angegeben, ob diese Rate mit oder ohne Restkreditversicherung berechnet wurde.

Wir bitten Sie daher, Ihre Investitionsentscheidung ausschließlich aufgrund der durch unseren Kooperationspartner SWK Bank ermittelte Bonitätszertifikate zu stützen.

Das sieht dann in der neuen Auxmoney Darstellung im Kreditprojekt so aus (Beispiel):

Die Erläuterung lautet: „*Der Kreditnehmer hat die monatliche Rate inkl. der Kosten für eine Restkreditversicherung berechnen lassen„.

Smava* bietet eine optionale Restkreditversicherung seit März an, zeigt dies im Kreditnehmerprofil aber gar nicht an, da der Kreditnehmer die Versicherung unabhängig vom Vertrag jederzeit kündigen kann.

Im Forum gab es wiederholt Diskussionen, ob die Versicherung auch die Anleger vor Ausfällen schützt, wenn der Kreditnehmer verstirbt. Dies ist fraglich, denn nach 40 Tagen werden offene Forderungen ja an das Inkassounternehmen verkauft. Erfolgt eine Regelung erst danach profitieren nur die Erben und das Inkassounternehmen, die Anleger bekommen nur die Inkassoquote und den Poolausgleich.

Eine offizielle Stellungnahme von Smava zu der Frage gibt es nicht, im Gespräch mit mir äußerte sich ein Smava Vertreter aber zuversichtlich, dass von den Fällen, in denen die Versicherung greift, viele innerhalb der 40 Tage abgewickelt werden werden und es somit nicht zur Abgabe an das Inkassounternehmen kommt.

Empfohlen im neuen Finanztest Artikel über Privatkredite

Die Zeitschrift Finanztest vergleicht im heute erschienenen Heft 11/2008 in einem vierseitigen Artikel „Die Bank sind Sie“ die Kreditbörsen Smava* und Auxmoney*. Ein Fazit von Finanztest: „Erste Wahl ist die Plattform Smava.“

Besonders freut mich natürlich, dass unter der Rubrik „Unser Rat“ auch mein Blog als Informationsquelle empfohlen wird:

„Information. Bevor Sie über smava Geld anlegen, sollten Sie viel im Teilnehmerforum … lesen. Informativ ist auch die Seite www.p2p-Kredite.de von .. Claus Lehmann. Unter www.wiseclerk.com/smava veröffentlicht er Informationen zum Smava Marktplatz. …“

Update: Den Finanztest-Artikel kann man bei Smava kostenlos online lesen.

Status meiner Auxmoney Kredite

Ich habe bisher nur vorsichtig in 2 Kredite bei Auxmoney* je 50 Euro investiert, um Erfahrungen zu sammeln. Diese beiden 12 Monats-Kredite werden bisher pünktlich zurückgezahlt. Bei dem Ersten sind schon 5 Raten, bei dem Zweiten 1 Rate planmäßig eingegangen. Die Information „Zahlungsprofil Kreditnehmer“, die Auxmoney in den Profilen der Kreditnehmer zeigt, scheint mir in allerdings sehr erklärungsbedürftig. Bei dem ersten wird eine (statt 5) pünktliche Raten angezeigt, bei dem zweiten Kreditnehmer 3 (statt 1) – letzteres kann allerdings evnt. dadurch erklärt werden, dass Auxmoney Zahlungen für die Rechnungen für Zertifikate mitzählt.

Ich habe bisher nur vorsichtig in 2 Kredite bei Auxmoney* je 50 Euro investiert, um Erfahrungen zu sammeln. Diese beiden 12 Monats-Kredite werden bisher pünktlich zurückgezahlt. Bei dem Ersten sind schon 5 Raten, bei dem Zweiten 1 Rate planmäßig eingegangen. Die Information „Zahlungsprofil Kreditnehmer“, die Auxmoney in den Profilen der Kreditnehmer zeigt, scheint mir in allerdings sehr erklärungsbedürftig. Bei dem ersten wird eine (statt 5) pünktliche Raten angezeigt, bei dem zweiten Kreditnehmer 3 (statt 1) – letzteres kann allerdings evnt. dadurch erklärt werden, dass Auxmoney Zahlungen für die Rechnungen für Zertifikate mitzählt.

Allerdings hatte ich beide auch sehr selektiv ausgewählt. Der eine hatte eine Bankbeurteilung von 71%, der 2. gar 80%.

Dagegen bin ich sehr erstaunt, auf welche Kreditanfragen aktuell auch geboten wird. Diese Beispiele (1,2) haben einen Score der Schufa Klasse M, dass entspricht einem Ausfallrisiko von exorbitanten 34,75%. M ist das schlechteste Schufa-Scoring und nur ein 1% der Bevölkerung hat diesen Wert, 99% sind besser gescort. Anleger, die darauf bieten, müssen ganz schöne Optimisten sein.

Neu auf der Seite (hatte ich zumindest bisher noch nicht gesehen), ist dass Auxmoney nicht nur Bonitätsinformationen der Schufa, sondern auch von Arvato Infoscore (Arvato Informer Consumer Score) und der Creditreform Consumer GmbH (CEG Score) anbietet.

Update 22.10.: Anruf von Auxmoney – das Kreditnehmerprofil wurde gestern als neues Feature eingeführt und berücksichtigte noch nicht die Ratenzahlungen. Dies wurde inzwischen korrigiert und die Anzeige im Kreditnehmerprofil ist nun korrekt.

Auxmoney Kredite auch bei Wohnsitz im Ausland möglich

Kreditnehmer bei Auxmoney* benötigen zwar die deutsche Staatsbürgerschaft und ein Konto bei einer deutschen Bank. Ein Wohnsitz in Deutschland ist hingegen nicht erforderlich.

Wer kann Geld leihen?

Grundsätzlich jeder. Um einen Kredit für private Zwecke zu erhalten, müssen Sie lediglich deutscher Staatsbürger sowie mindestens 18 Jahre alt sein und über ein Konto bei einer deutschen Bank verfügen. Außerdem sollten Sie ein regelmäßiges Einkommen haben, damit die Rückzahlung des Kredites gewährleistet ist.

Vergleich der Vergabe der Kredite bei Smava und Auxmoney (aus Anleger-Sicht)

Gestern hatte ich ja bereits über meine Erfahrungen als Anleger bei Auxmoney berichtet.

Heute möchte ich besonders die Aspekte vergleichen bei denen sich Smava* und Auxmoney* unterscheiden.

Anmeldung

Bei Smava ist ein Post-Ident Verfahren durchzuführen. Bei Auxmoney ist dies als Anleger nicht erforderlich – allerdings muss dort eine Kreditkarte angegeben werden.

Mindestanlage

Bei Smava 250 Euro je Gebot, bei Auxmoney 50 Euro.

Maximale Anlage

Bei Smava Gesamtanlagebetrag maximal 100.000 Euro je Anleger, bei Auxmoney max. 1.500 Euro je Monat

Sicherungssystem bei Kreditausfällen

Bei Smava durch „Anleger-Pools“ (Auswirkungen von Ausfällen werden über Kreditgeber einer Bonität und Laufzeit gestreut) – bei Auxmoney keins.

Laufzeiten der Kredite

Bei Smava 36 oder 60 Monate. Bei Auxmoney 12, 24, 36 Monate.

Gebotsverfahren, Zinssätze

Die Kreditprojekte sind auf beiden Plattformen 14 Tage online. Ist bei Smava der Kredit vollständig finanziert, endet die Gebotsphase. Bei Auxmoney läuft bei voller Finanzierung das Projekt trotzdem weiter, Anleger können weiter investieren, indem sie einen geringeren Zinssatz für den Kredit bieten.

Fragen

Über das interne Nachrichtensystem können Anlegern Kreditnehmern sowohl bei Smava als auch bei Auxmoney Fragen zur Beschreibung ihrer Kredite stellen. Bei Auxmoney kann der Kreditnehmer optional die Frage und die Antwort öffentlich machen, so dass alle sie als Erläuterung zum Kredit sehen können (in der Praxis scheint das aber eher selten genutzt zu werden).

Bonitätsprüfung

Bei Smava für jedes Projekt – nur Projekte mit Schufa Bonität H werden zugelassen. Bei Auxmoney kann jeder, also auch mit negativer Schufa – ein Kreditprojekt veröffentlichen. Die Anzeige von Bonität und Bankbeurteilung kann durch den Kreditnehmer optional – gegen Aufpreis beantragt werden. Achtung: Auch die Identifizierung via Post-Ident ist für die Kreditnehmer bei Auxmoney optional.

Kontoaufladung

Bei Smava müssen Anleger im Voraus ein Guthaben auf ein unverzinstes Konto überweisen um bieten zu können. Bei Auxmoney ist dies nicht erforderlich, die Aufforderung zur Überweisung erfolgt erst, wenn der Kredit zustande gekommen ist – allerdings muss diese dann schnell binnen 7 Tagen erfolgt; verpasst der Anleger den Termin, dann zieht Auxmoney den Betrag von der Kreditkarte ein (3% transaktionsgebühr)

Teilfinanzierung

Bei beiden Plattformen ab 50% des Kreditbetrags möglich. Bei Smava wird dann der teilfinanzierte Betrag ausbezahlt. Bei Auxmoney wird – wenn ich es richtig verstanden habe – der benötigte Restbetrag durch die SWK Bank finanziert.

Gebühren für Anleger

Bei Smava* keine. Bei Auxmoney* 0,083% des Anlagebetrags pro Monat. Außerdem 3% Transaktionsgebühr bei Kreditkartenzahlung.

Inkassoverfahren

Verfahren und Quoten sind bei Smava genau beschrieben. Bei Auxmoney habe ich nur einen Hinweis in den AGB gefunden, dass sich Auxmoney vorbehält ein Inkassounternehmen einzuschalten (oder ich habe es übersehen).

Erfahrungen mit Auxmoney

Auxmoney.com* war schon im März 2007 gestartet. Das damailge Geschäftsmodell sah keine Einschaltung einer Bank vor und wurde unter anderem von Test.de als „fragwürdig“ bezeichnet.

Im Frühjahr 2008 gab es dann einen Relaunch von Auxmoney. Seitdem kooperiert Auxmoney mit der SWK Bank. Diese vergibt die Kredite an den Kreditnehmer und verkauft die Forderung dann an den Anleger. Im Mai 2008 hat sich Finanztest das angesehen und beurteilte nun Auxmoney als „Teure Kreditplattform“.

Aber davon habe ich mich nicht abschrecken lassen und habe es selbst als Anleger ausprobiert. Die Anmeldung* lief problemlos. Es ist für Anleger kein Post-Identverfahren nötig, so dass ich zügig loslegen konnte. Irritierend war nur, dass ich eine Kreditkarte angeben musste (dazu später mehr).

Als nächstes habe ich aus der sehr umfangreichen Liste von Kreditprojekten eins für einen Schreibtischstuhl ausgesucht, auf das ich dann 50 Euro zu einem Zinssatz von 8,25% geboten habe. 50 Euro sind die Mindestanlage pro Gebot.

Bei Auxmoney funktioniert das bieten in einer Auktion, bei der sich Anleger gegenseitig unterbieten können. Wird mehr Geld geboten, als der Kreditnehmer als Kredit benötigt, so werden jeweils die Gebote mit dem höchsten Zinssatz gestrichen.

In der Praxis spielt das (bisher) jedoch fast nie eine Rolle, da die meisten Kreditgesuche nicht finanziert werden.

Nach Abschluß der Auktion wurde ich per Email informiert und hatte dann 7 Tage Zeit den Gebotsbetrag von 50 Euro zu überweisen. D.h. Anleger brauchen nicht „auf Vorrat“ ein Guthaben zu überweisen. Allerdings lauert hier auch eine Falle für Anleger. Wer nicht rechtzeitig überweist, dem bucht Auxmoney das Geld von der Kreditkarte (s.o.) ab und berechnet hierfür 3% Transaktionsgebühr. Also Achtung.

Gebühren: Anlegern berechnet Auxmoney mtl. 0,083% der Anlagesumme als Gebühr. Macht also im Jahr ca. 1% der Anlagesumme.

Hoch sind die Gebühren, die Kreditnehmern berechnet werden: Neben einer Gebühr von 0,95% des Kreditbetrages (bei erfolgreicher Finanzierung) berechnet Auxmoney unabhängig davon ob ein Kredit ustande kommt 9,95 Euro für die Veröffentlichung des Kreditprojektes. Kreditnehmer können optional zusätzlich Zertifizierungen (Bonitätsstufe, Haushaltsrechnung, PostIdent, Arbeitgeberrückfrage) erwerben. Diese kosten jeweils 9,95 Euro extra.

Inzwischen habe ich 2 der 12 Monatsraten aus meinem ersten finanzierten Kredit zurückbezahlt bekommen.

Mein vorläufiges Fazit als Anleger:

Die Bedienung funktioniert problemlos. Zu beachten ist, dass Kreditnehmer jeglicher Bonität Gesuche auf Auxmoney* veröffentlichen können. Nur wenige Projekte verfügen über die Anzeige eines Schufa Bonitätsscores oder einer Bankbeurteilung. Es empfiehlt sich also eine sehr vorsichtige, selektive Auswahl.

Wer investieren will, sollte m.E. nur langsam Erfahrungen sammeln, und möglichst nur den Mindestbetrag je Kredit investieren (denn es besteht das Risiko eines Totalverlusts). Durch eine Streuung über viele Kredite kann das Risiko begrenzt werden. Angesichts der oben beschriebenen Kosten für Kreditnehmer sieht es bei einigen Kreditprojekten so aus, als greifen Kreditnehmer nach dem letzten möglichen Strohhalm – dies lässt mich etwas an der Rückzahlungsfähigkeit zweifeln.

Da die meisten Kredite nicht zustande kommen, auf die Kredite konzentrieren, die Chancen haben die 50% Marke zu erreichen (bei mit mind. 50% teilfinanzierten Projekten, kann die SWK Bank den Rest finanzieren).

Fragen zu Auxmoney gerne im Forum.

Bonus für neue Anleger: Wenn Sie sich über diesen Link als Anleger anmelden*, zahlt Ihnen Auxmoney derzeit 25 Euro Startgeld (erfolgt nachdem Sie den Mindestbetrag von 50 Euro in einen Kredit investiert haben.