Gestern hat Auxmoney* eine Änderung seiner AGB zum 01. September 2010 (heute) angekündigt. In den neuen AGB gibt es u.a. folgende Regelungen (Auszug aus §7), die beschreibt unter welchen Umständen sich die Angebotsfrist automatisch kostenpflichtig verlängert:

Gestern hat Auxmoney* eine Änderung seiner AGB zum 01. September 2010 (heute) angekündigt. In den neuen AGB gibt es u.a. folgende Regelungen (Auszug aus §7), die beschreibt unter welchen Umständen sich die Angebotsfrist automatisch kostenpflichtig verlängert:

(4) Verlängerung der Angebotsfrist / Fristverlängerungsentgelt

1. Finden sich bei Ablauf der Angebotsfrist (d.h. am Ende des 14. Kalendertages der Freischaltung eines Kreditprojektes) nicht genügend Angebote von Anlegern, um ein Kreditprojekt vollständig zu finanzieren, verlängert sich die Angebotsfrist

zur Erhöhung der Finanzierungschancen des Kreditprojektes automatisch auf maximal 90 Tage (nachfolgend: „verlängerte Angebotsfrist“).

2. Kreditsuchende haben jedoch jederzeit die Möglichkeit, die Verlängerung der Angebotsfrist unter Einhaltung einer Bearbeitungsfrist unsererseits von 5 Tagen nach Zugang einer entsprechenden Erklärung des Kreditsuchenden zu stoppen und das Kreditprojekt zu löschen. Hierzu müssen sie uns lediglich durch das Anklicken des hierfür auf dem Portal in ihrem persönlichen Nutzerbereich „Mein auxmoney“ unter dem jeweiligen Kreditprojekt vorgehaltenen „Stoppknopfes“ oder in Schriftform und/oder Textform eine Stoppmitteilung übermitteln.

3. Ohne die Übermittlung einer Stoppmitteilung enden Kreditprojekte in dem unter dieser Ziff. (4) Abs. 1 der Nutzungsbedingungen geschilderten Fall der verlängerten Angebotsfrist automatisch 5 Tage, nachdem sich genügend Angebote von Anlegern zur vollständigen Finanzierung eines Kreditprojektes gefunden haben oder, wenn dies nicht der Fall ist, mit Ablauf des 90. Kalendertages nach der Freischaltung des Kreditprojektes.

4. Für jeden Tag, den ein Kreditprojekt über die ursprüngliche Angebotsfrist von 14 Tagen hinaus im Portal freigeschaltet ist (d.h. für die Kalendertage 15 bismaximal 90) fällt neben dem Freischaltungsentgelt zusätzlich das in der Anlage A dieser Nutzungsbedingungen genannte Fristverlängerungsentgelt mit der dort aufgeführten Fälligkeit an.

Ich hab mich ein bisschen schwergetan, bevor ich die Angaben zur Gebührenhöhe für die Fristverlängerung gefunden habe. Sie betragen 1 Euro pro Tag Verlängerung (2 Euro bei „Premium“-Kreditprojekten).

D.h. für einen Kreditsuchenden, dessen Kredit nicht genügend Gebote von Anlegern bekommt, dass er, wenn er nicht handelt (den Stoppknopf nicht drückt und auch keine Stoppmitteilung schickt), zusätzlich zur Freischaltungsgebühr von 9,95 Euro die Fristverlängerung für 76 Tage in Höhe von 76 Euro zahlen muss. Damit entsteht in diesem Beispiel eine hohe Gebühr von 85,95 Euro, ohne dass ein Kredit zustande kam. Nachträgliche Ergänzung: Auxmoney weist darauf hin, dass ein Drücken des Stoppknopfes jeden Tag möglich ist – somit kann der Kreditnehmer jeden Tag handeln (es ist also nicht so, dass die Möglichkeit zum Drücken des Stoppknopfes nur einmalig oder nur zu einem bestimmten Zeitpunkt besteht).

Daher meine Warnung an alle die einen Kredit bei Auxmoney aufnehmen wollen: Sich vorher klarmachen, welche Gebühren wann anfallen und dass es auch Gebühren gibt, die auch dann anfallen, wenn gar kein Kredit zustande kommt. Vorsicht ist aus meiner Sicht vor allem geboten, wenn sich auch nach 10 Tagen abzeichnet, dass der Kredit nicht finanziert werden wird. Dann auf „Augen zu und durch“ zu setzen, in der Hoffnung, dass der Kredit noch finanziert wird, ist teuer.

Zudem stellt sich mir die Frage, warum Auxmoney auf einer Plattform auf der viele Abläufe automatisiert sind, eine „Bearbeitungsfrist“ von 5 Tagen braucht.

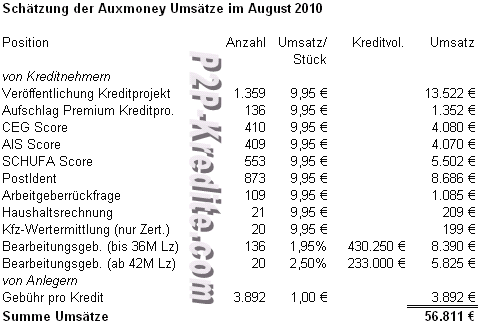

Auf Basis der

Auf Basis der