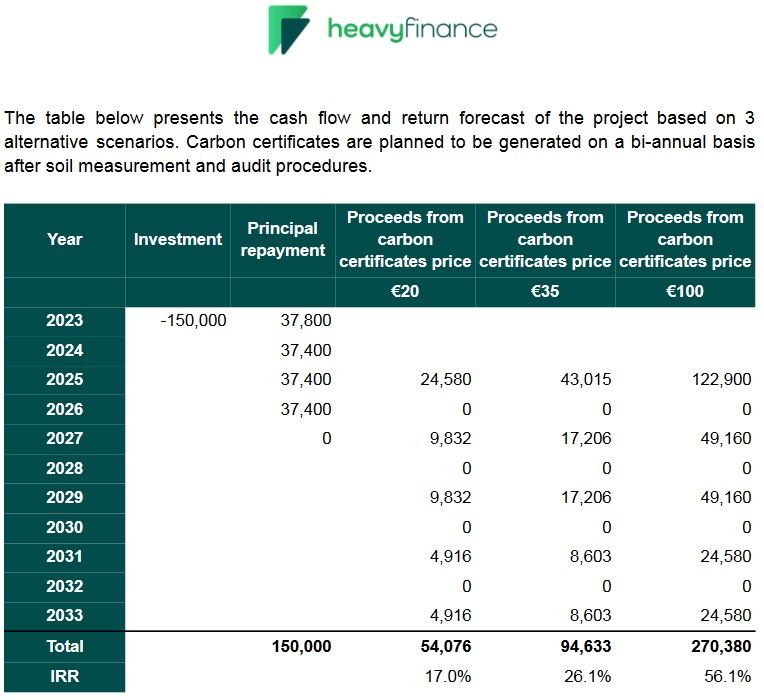

Beim Invest in P2P Kredite kann man ganz grob 3 Kategorien unterscheiden: Kredite an Verbraucher (i.d.R. unbesichert), Kredite an Unternehmen (besichert oder unbesichert) und Immobilienkredite (i.d.R. besichert). Heute stelle ich die litauische Plattform Heavyfinance* vor, die eine spezielle Nische besetzt. Sie vergibt Betriebsmittelkredite („working capital“) an Landwirte. Als Kreditsicherheit dienen dabei Landmaschinen der Landwirte (dazu später mehr).

Anlegern bietet Heavyfinance* folgende Rahmenbedingungen:

- Zinsen von 9% bis 14%

- Minimum Invest 100 EUR

- Kreditlaufzeiten i.d.R. zwischen 4 Monaten und 3 Jahren

- Keine Gebühren für Anleger auf dem Erstmarkt

- Ein Zweitmarkt, auf dem mit Aus- und Abschlägen gehandelt werden kann (Verkaufsgebühr 1%)

- Kredite aus Litauen, Lettland, Bulgarien, Spanien, Portugal und ganz neu Polen

Der Gründer von Heavyfinance* Laimonas Noreika hatte zuvor bereits 2015 Finbee* gegründet und erfolgreich zu einem P2P Kreditmarktplatz für Verbraucher- und Frimenkredite entwickelt, bevor er seine Anteile daran verkaufte und 2020 Heavyfinance gründete. Er sah das Problem, dass Landwerte oft Schwierigkeiten haben, bei Banken Kredite zu bekommen. Die Landwirte haben zwar einen Maschinenparkt, diesen ziehen die Banken aber nicht als Sicherheiten in Betracht, da sie keine Erfahrung in der Bewertung und Verwertung einer Landmachine als Kreditsicherheit hätten.

Dabei seien Landmaschinen wie Traktoren und Mähdrescher sehr wertstabiler Güter für die es einen großen Markt gäbe. Zudem seinen sie mobil, so dass sie bei Bedarf im Verwertungsfall auch zu internationalen Käufern transportiert werden könnten.

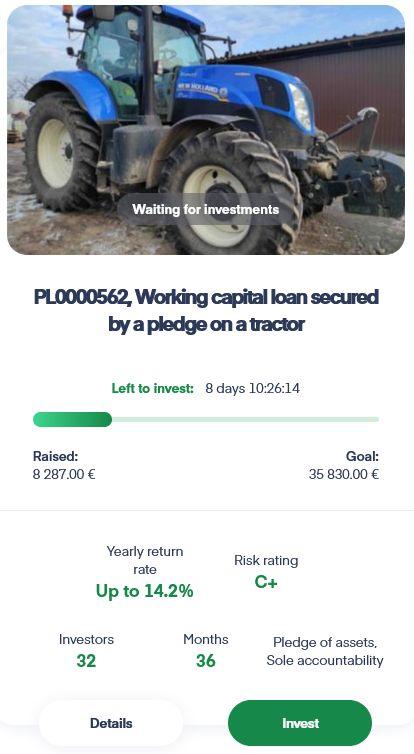

Beispiel: Kreditangebot auf Heavyfinance, besichert mit einem Traktor

Nachdem Heavyfinance* nun rund 1,5 Jahre am Markt ist habe ich mich detaillierter mit einigen Aspekten des Geschäfts auseinander gesetzt und sowohl dem Management als auch einzelnen Anlegern Fragen gestellt.

Mich interessierte u.a. ob das Geschäft sehr stark saisonal geprägt sei, da sich das Geschäft vieler Landwirte ja um die Erntezyklen dreht.Dazu sagte mir Darius Verseckas von Heavyfinance, dass das Geschäft nur leicht saisonal beeinflusst werde. Zwar sei der Dezember der stärkste Monat, da die Landwirte dann ihr Geschäftsjahr abschliessen, und es gäbe Monate mit schwacher Nachfrage wie insbesondere den Januar. Aber die breite geographische Streuung und die unterschiedlichen Anbaupflanzen und Vieharten würden für eine relativ gleichmäßige Verteilung sorgen.

Für die Anleger vom größten Interesse ist natürlich das Zahlungsverhalten und die Ausfallrate bei den Kreditnehmern. Die Heavyfinance Statistik weist aus, dass 95 von 586 Krediten in Verzug sind, also 16,1%.

Heavyfinance* teilte mir dazu mit, dass das im Rahmen ihrer Erwartungen (20%) liegt und dass sie damit rechnen dass die meisten dieser Kreditnehmer letztendlich zahlen. Zudem bekommen die Anleger Verzugszinsen.

Nachfolgend ist eine detaillierte Aufschlüsselung der Zahlungsverzüge, um die ich Heavyfinance gebeten hatte.

Aufschlüsselung der laufenden Kredite nach Zahlungsstatus. Die meisten Verzüge sind weniger als 90 Tage in Verzug

Die Gesellschaft ist finanziell transparent aufgestellt. Es gibt einen auditierten Geschäftsbericht für 2020. Der Geschäftsbericht für 2021 ist gerade in Arbeit. Ende 2021 hat Heavyfinance 1 Mio. US$ Kapital aufgenommen unter anderem von Black Pearls VC und bValue VC. Diese Mittel werden eingesetzt um das Wachstum in den bestehenden Märkten zu beschleunigen und um in den polnischen Markt zu expandieren. Der Markteintritt in den polnischen Markt erfolgte im Dezember 2021 und es wurden bereits 25 polnische Kredite finanziert, 15 weitere sind in der Pipeline. Heavyfinance akquiriert Kreditnehmer hauptsächlich direkt via Internet. Daneben gibt es weitere Vertriebskanäle wie zum Beispiel Partnerschaften mit Landmaschinenherstellern.

Im Moment verfügt das Startup über ausreichendes Funding. Die Gründer antizipieren die nächste Finanzierungsrunde für Q4 2022 bzw. Q1 2023.

Wie schon oben erwähnt, sind die meisten Kredite mit Landmaschinen besichert. Im Falle eines Zahlungsausfalles hat Heavyfinance das Recht die Sicherheit zu verwerten, das heisst die Landmaschine verkaufen zu lassen. Allerdings sind nicht mehr alle Kredite besichert. Um weitere Segmente der Nachfrage zu bedienen hat Heavyfinance Mitte 2021 auch unbesicherte Kredite auf dem Marktplatz eingeführt. Diese würden von den Landwirten z.B. für die Finanzierung von Reparaturen in der Vorbereitung auf die Erntezeit genutzt. Für die unbesicherten Kredite gilt eine Obergrenze von 15.000 Euro.

Derzeit nutzt Heavyfinance Paysera als Zahlungsdienstleister. Für Ende März, Anfang April plant Heavyfinance einen zweiten bekannten Zahlungsdienstleister als Alternative hinzuzunehmen und so die User Experience zu verbessern und die Akzeptanz zu erhöhen.

Anleger Erfahrungen

Aus dem Forum wusste ich, dass Andreas von P2P-Anlage.de schon seit dem Start bei Heavyfinance* investiert und habe ihn nach seinen Erfahrungen gefragt. Er hat die Kredite dabei nicht nach bestimmten Kriterien selektiert sondern einfach über alle Kredite hinweg investiert. Wichtig war ihm, dass der Zins nicht zu niedrig ist. Seine Rendite liegt bei ca. 9% bisher (mit 20% aller Kredite mit mehr als 60 Tagen als Verlust abgeschrieben). Er wünscht sich einen stärker standardisierten Inkassoablauf und mehr Informationen von Heavyfinance während des Inkassos.

Den Zweitmarkt hat er bisher überhaupt nicht genutzt. Weder zum Kaufen noch zum Verkaufen. Er habe schon überlegt, die mit dem größten Abschlag zu kaufen hat dann aber mangels Erfahungswerten davon Abstand genommen. Verkaufen will er die Problemkredite auch nicht, weil er erstmal sehen möchte wie Heavyfinance mit diesen Problemfällen umgeht.

Die i2 group aus Zug in der Schweiz ist der erste institutionelle Investor bei Heavyfinance*. i2 group CEO Gregor Stadelmann teilte mir auf Anfrage mit sie investieren nur in die besseren Ratings, nur in Darlehen mit Haftungssubstrat und das Land spiele auch eine Rolle bei der Auswahl. Der Knackpunkt an Heavyfinance werde das Recovery (Anm: das Inkasso) werden. Wenn sie dies gut hinkriegen, sei es eine gute Sache zum investieren. Dieser Track Rekord müsse aber noch aufgebaut werden.

Die Renditeerwartung bei der i2 group ist über 8% nach allen Verlusten.

Laut Darius Verseckas werden weitere institutionelle Anleger später im Jahr auf der Plattform dazukommen. Heavyfinance wolle u.a. Family Offices und Banken als Anleger auf dem Marktplatz gewinnen.

P.S.: Dieser Artikel wurde überwiegend vor der russischen Invasion in der Ukraine recherchiert und geschrieben. In Reaktion auf den Krieg und zur Unterstützung der Ukraine wird Heavyfinance* für alle neuen Anlagen 2% an die Ukraine spenden. D.h. wenn ein Anleger 500 Euro neu investiert, dann spendet Heavyfinance 10 EUR an die Ukraine. Heavyfinance verzichtet auf den größten Teil seiner Marge um diese Spenden an die NGO Blue/Yellow leisten zu können.