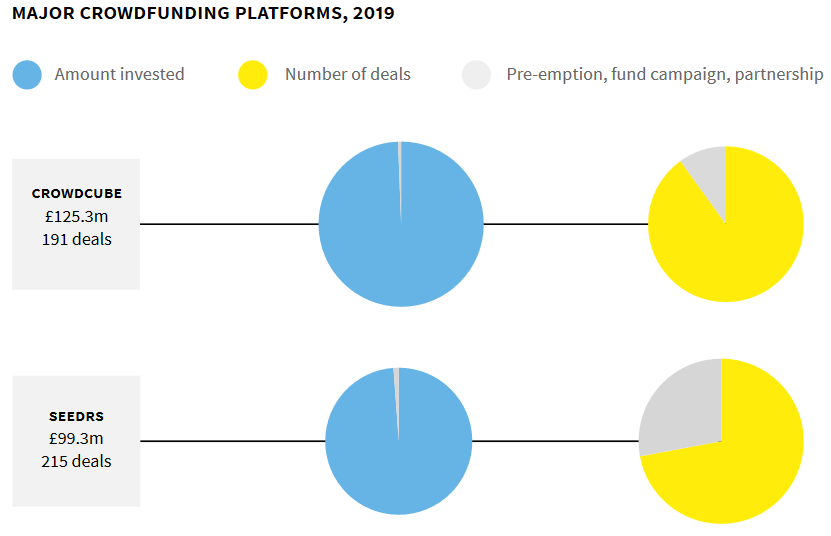

Gestern kündigten die britischen Crowdinvestment Plattformen Crowdcube und Seedrs* überraschend an, dass sie fusionieren wollen. Obwohl es schon seit Sommer vereinzelte Gerüchte über Fusionsverhandlungen gab, kommt der Schritt doch ziemlich überraschend, denn obwohl die Plattformen in genau dem gleichen Markt unterwegs sind und auch ähnlich lange operieren, haben sie sich m.E. doch etwas unterschiedlich in der Umsetzung entwickelt und auch die Geschäftsmodelle differierten. So entwickelte Seedrs* zum Beispiel einen Zweitmarkt, der von den Anlegern sehr geschätzt wird oder setzte bei der Monetarisierung langfristig stark auf den Faktor Carry.

Die geplante Fusion (vollständige Ankündigung*) wird so erfolgen, dass Crowdcube Anteilseigner 60% der neuen Firma besitzen werden und Seedrs Anteilseigner 40% der neuen Firma besitzen werden. Ich halte seit Jahren sowohl Gesellschaftsanteile an Crowdcube als auch an Seedrs und werde somit einen konsoldierten Anteil in der neuen Firma haben.

Meine Sicht auf die geplante Fusion:

Chancen:

- Es entsteht ein wirklich großer Player der aus meiner Sicht in Europa marktbeherrschend sein wird. Vom finanzierten Volumen her sind alle anderen europäischen Plattformen wie auch die deutschen Seedmatch* und Companisto* im Vergleich Zwerge

- Bisher konkurrierten Seedrs und Crowdcube oft gegeninander um die selben Startup Pitches für ihre Plattform zu gewinnen und haben dazu erhebliche Rabatte auf ihre Gebühren gewährt. Dies wird in Zukunft nicht nötig sein

- Erhebliche Synergieeffekte sind auf der Kostenseite m.E. möglich. Gerade bei Marketingkosten und Personalkosten. Natürlich braucht kein Personal entlassen zu werden, aber es muss halt weniger Personal für weiteres Wachstum eingestellt werden, als bei zwei getrennten Firmen

Risiken

- Es wird eine Herkulusaufgabe die zwei Firmen sinnvoll zu vereinen. Dies fängt bei der Frage der IT Plattform an (welche wird verwendet und weiterentwickelt)über die Migration bis zu der entstehenden hohen Komplexität durch sehr unterschiedliche Vertrags- und Konditionenwerke die noch über Jahre und Jahrzehnte weiter abgerechnet werden müssen. Und wahrscheinlich noch 1000 weitere Punkte

- Das Wachstum wurde bisher stark durch die SEIS/EIS Steuervorteile für die britischen Anleger begünstigt. Sollte die britische Regierung diese im Zuge eines Sparkurses (Coronakrise? Brexit?) streichen, dann wird sich das stark auswirken. Obowhl vor allem Seedrs Schritte in Richtung Internationalisierung unternommen hat, würde ich schätzen, das noch über 95% der Umsätze vom britischen Markt abhängig sind.

- Beide Firmen schreiben weiterhin hohe Verluste, sind also auf weitere Finanzierungsrunden angewiesen. Der Seedrs Geschäftsbericht für 2019 wurde heute veröffentlicht und weist einen operativen Verlust von 4,66 Mio. Pfund für 2019 aus. Der Crowdcube Geschäftsbericht für das GJ bis zum 30.09.2019 wies einen operativen Verlust von 2,63 Mio. Pfund aus. Jeff Lynn von Seedrs hat sich bereits geäußert, dass die Marktistuation für neue Kapitalrunden nicht mehr so gut ist wie 2017 (der zeitpunkt der letzten bewerteten Seedrs Runde).

- ein Teil der Anleger wird ggf. von der Fusion entäuscht sein. Viele Anleger präferieren klar eine Plattform. Auch ich habe in den letzten Jahren klar Seedrs präferiert und Crowdcube nicht mehr zum Invest in Startups genutzt.

Quelle der Abbildung: Beauhurst ‚The Deal‘, S.33

Auch wenn es unter den Seedrs Anteileignern deutliche Kritik vor allem an der Bewertung des Deals (60:40 Split) gibt, denke ich dass die entstehende Firma langfristig stark von der Fusion profitieren kann. es wird spanndend zu beobachten, wie der Zusammenschluss (dem die Shareholder in einer Abstimmung noch gutheißen müssen) vollzogen wird und ob das einigermaßen reibungslos und zur Zufriedenheit der Nutzer verlaufen wird.

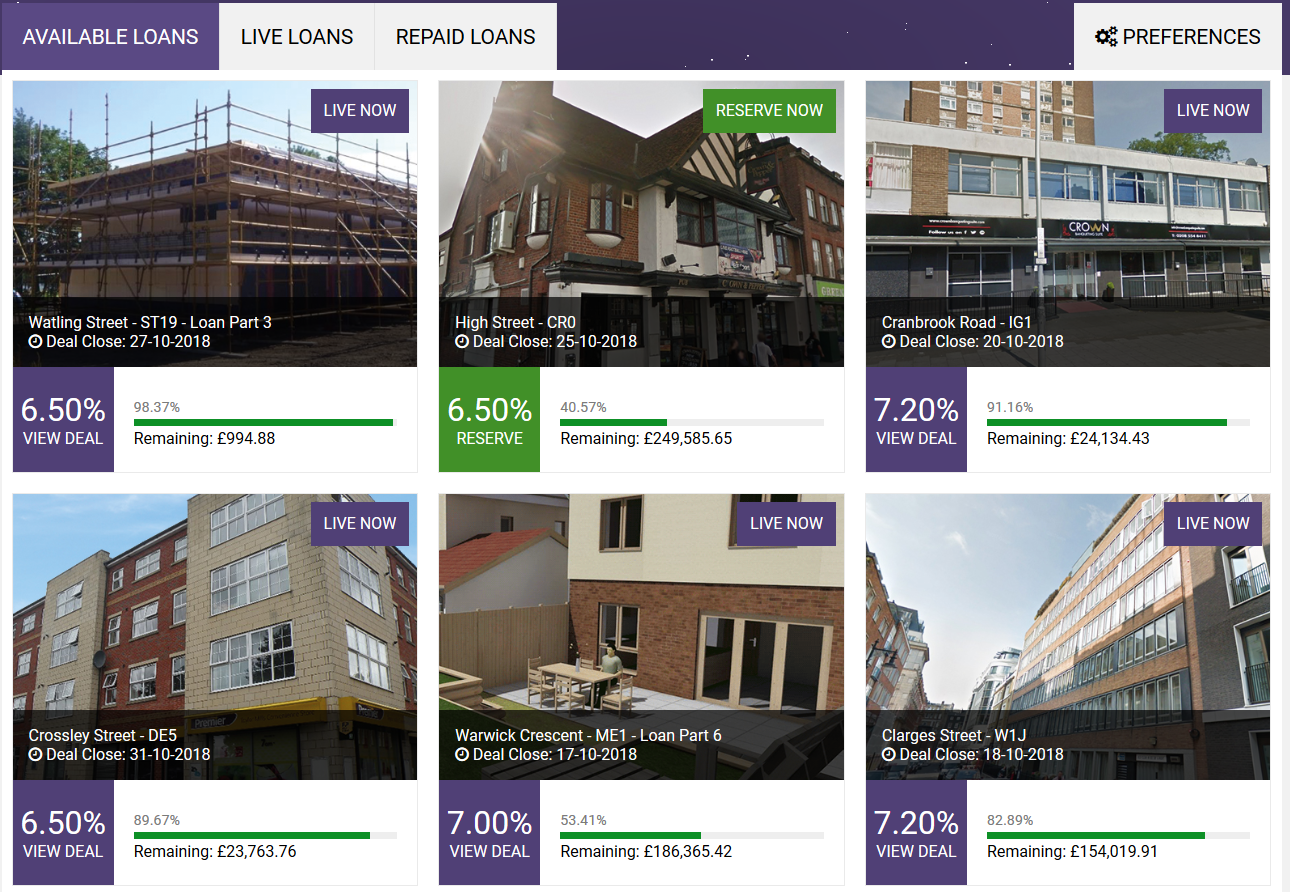

Uma Rajah betonte wie wichtig die Qualität und die Lage sei. Für solche aussergewöhnlichen Immobilien gäbe es immer einen Markt. Die bisherigen Ergebnisse scheinen ihr recht zu geben. Nach ihren Angaben gab es bisher keine Ausfälle und die Renditen lagen bei 10%. Zielwert ist generell eine Rendite über 7%. Für Anleger ist die Plattform kostenlos, das Minimum Invest liegt allerdings bei 1000 Pfund pro Kredit. Rajah findet das angemessen und sagt, dass es zuvor für Privatanleger gar nicht möglich war sich an der Finanzierung solcher Objekte zu beteiligen. Alle Kredite sind durch die Immobilien besichert. Es gibt einen Zweitmarkt.

Uma Rajah betonte wie wichtig die Qualität und die Lage sei. Für solche aussergewöhnlichen Immobilien gäbe es immer einen Markt. Die bisherigen Ergebnisse scheinen ihr recht zu geben. Nach ihren Angaben gab es bisher keine Ausfälle und die Renditen lagen bei 10%. Zielwert ist generell eine Rendite über 7%. Für Anleger ist die Plattform kostenlos, das Minimum Invest liegt allerdings bei 1000 Pfund pro Kredit. Rajah findet das angemessen und sagt, dass es zuvor für Privatanleger gar nicht möglich war sich an der Finanzierung solcher Objekte zu beteiligen. Alle Kredite sind durch die Immobilien besichert. Es gibt einen Zweitmarkt.