Nein, dieser Artikel ist KEINE Prognose, wie sich Corona, Rezession, Wirtschaftskrise und was uns sonst noch bevorstehen mag, auf deine Finanzen auswirken könnte. Spektakuläre Interpretationen, den todsicheren Blick in die Kristallkugel oder „den ganz heißen Tip“ könnt ihr hier also nicht erwarten. Es geht „lediglich“ um reine Fakten – die aktuelle Leistungsbilanz von Estateguru* und Crowdestate*, die beide zu den beliebtesten P2P Plattformen für Immobilienfinanzierungen in Europa zählen. Und natürlich geht es darum, wie ihr das für eure Anlagestrategie auswerten könnt. Bei Estateguru* erhalten Neukunden aktuell (und noch bis zum 30.04) übrigens einen erhöhten Cashback-Bonus von 1% auf alle Investitionen, einfach über diesen Link* anmelden um den Bonus zu bekommen.

Ich möchte euch als Einleitung kurz von meinem Freund erzählen – und vielleicht findet sich der eine oder andere da ja wieder: Mein Freund Mark interessiert sich für P2P Investitionen in Immobilien und fängt an, kleine Beträge in Projekte mit relativ kurzer Laufzeit zu investieren. Nach kurzer Zeit kommen die ersten Zinsen und dann auch endlich die vollständige Rückzahlung des ersten Projekts. Bingo – es funktioniert! Er wird mutiger und investiert nach und nach in ein paar dutzend Projekte auf mehreren Plattformen. Die meisten Zins- und Rückzahlungen erfolgen fristgerecht, doch es kommt auch zu einigen Verzögerungen. Aber immer noch kein Kapitalverlust! Dann schlittert ein Projektentwickler in die Insolvenz – die Abwicklung kann Jahre dauern und ob/wieviel Kapital zurückfliesst ist nicht absehbar. Außerdem sind einige andere Projekte schon über mehrere Monate im Zahlungsverzug. Was tun? Geld abziehen oder weiter investieren? Natürlich muss Mark mit dem Totalverlust des eingesetzten Kapitals rechnen. Das steht ja auf jeder Plattform, davor warnen Verbraucherschützer und selbstverständlich hat er das irgendwie schon mit einkalkuliert. Doch abseits aller Fakten ist die psychologische Wirkung nicht zu unterschätzen, wenn es dann wirklich zu Verlusten kommt. Er wird tatsächlich Geld verlieren! Auf einmal werden Projekte argwöhnisch beäugt und es wird versucht abzuschätzen, wo denn die Leiche im Keller liegen könnte. Vorbei ist die Leichtigkeit und die nüchterne Betrachtung.

Ich habe das als Anleger schon genauso erlebt wie mein imaginärer Freund Mark. Und vielleicht ging es dir ja auch so oder ähnlich. In der Psychologie und Ökonomie spricht man dabei von der Verlustaversion. Das ist die Tendenz, Verluste höher zu gewichten als Gewinne. Beispielsweise ärgert man sich über den Verlust von 100 € mehr, als man sich über den Gewinn von 100 € freut. Individuen verhalten sich in Entscheidungssituationen irrational, wenn Unsicherheiten eine Rolle spielen. (Quelle: Wikipedia)

Wie kann man denn der Verlustaversion ein Schnippchen schlagen und trotz Unsicherheit und Verlusten weiterhin rational agieren? Im P2P Immobilien Bereich hilft es, sich auf die vorhandenen Leistungsdaten der einzelnen Plattform zu besinnen um so das Risiko so realistisch wie möglich einschätzen zu können.

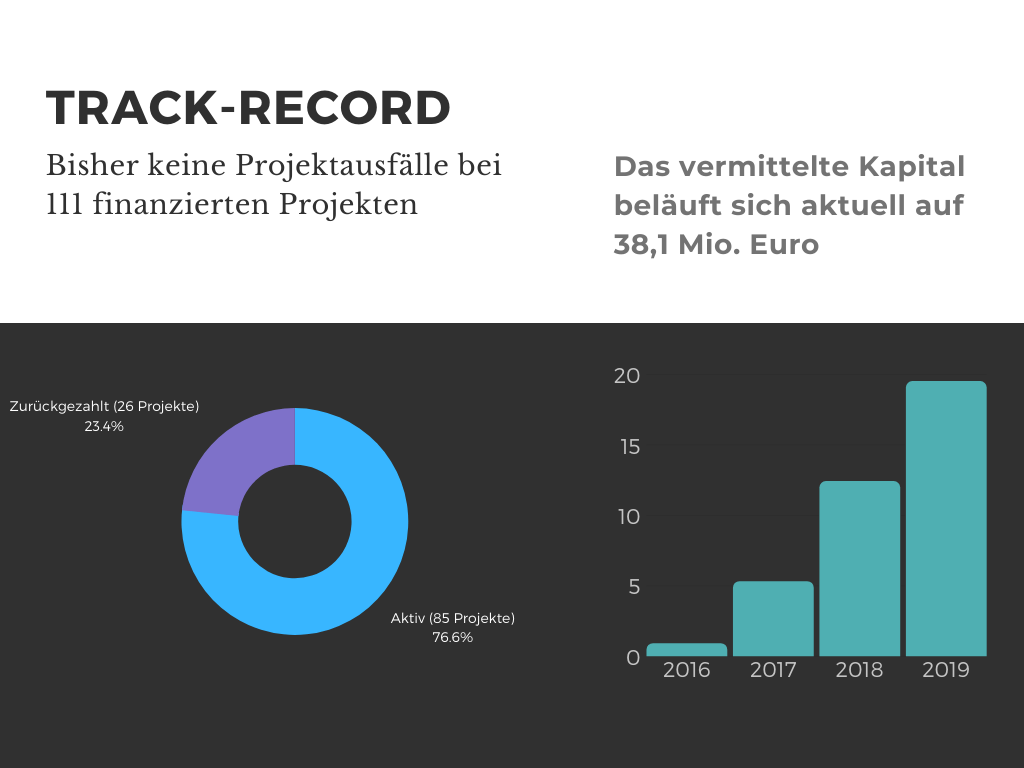

Wie sieht es denn aktuell bei Estateguru und Crowdestate aus? Estateguru* ist mit 1.365 Projekten und 45.705 Investoren unangefochtener Marktführer im Bereich Immobilien Crowdinvesting in Europa nach Anzahl finanzierter Projekte. Crowdestate* ist auch bereits seit 2014 am Markt und konnte bisher 46.491 registrierte Benutzer für sich gewinnen. 10.384 Investoren haben dort 228 Projekte finanziert. Beide Plattformen können mit Autoinvest und Zweitmarkt aufwarten und haben mit 50 Euro (Estateguru) und 100 Euro (Crowdestate) einen vergleichbar niedrigen Mindestinvest.

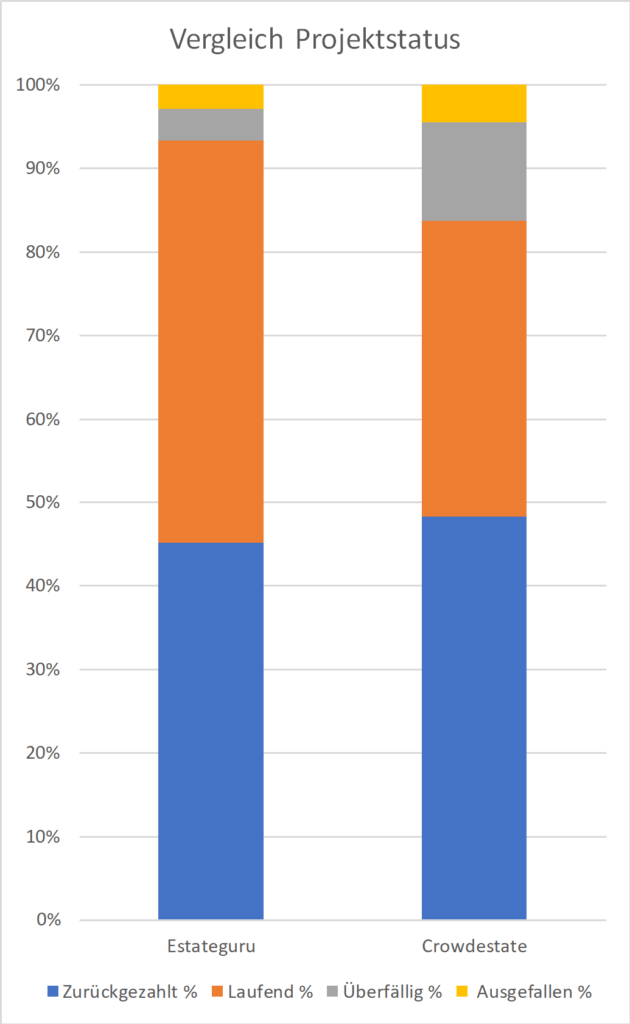

Um die Leistungsdaten (Track-Record) der Plattformen zu vergleichen, schauen wir uns den aktuellen Status aller bisher auf den beiden Plattformen finanzierten Projekte an:

Was sagt uns dieser Vergleich nach Projektstatus?

- Zurückgezahlt %: Es fällt ins Auge, dass bei beiden Pattformen ungefähr die Hälfte der finanzierten Projekte bereits mit allen Zinsen vollständig zurückgezahlt wurden.

- Überfällig %: Crowdestate weist aktuell mehr überfällige Projekte auf als Estateguru. Dies beinhaltet alle Projekte, bei denen Zins- oder Kapitalrückzahlungen im Verzug sind. Projekte, die früher einmal überfällig waren, aber mittlerweile vollständig zurückgezahlt wurden, tauchen hier übrigens nicht auf, sondern finden sich unter „Zurückgezahlt“.

- Ausgefallen %: Auch bei den Projektausfällen liegt Crowdestate gegenüber Estateguru vorne. Auch hier gilt: Ausgefallene Projekte, die mittlerweile schon zurückgezahlt wurden, tauchen hier nicht auf, sondern finden sich unter „Zurückgezahlt“.

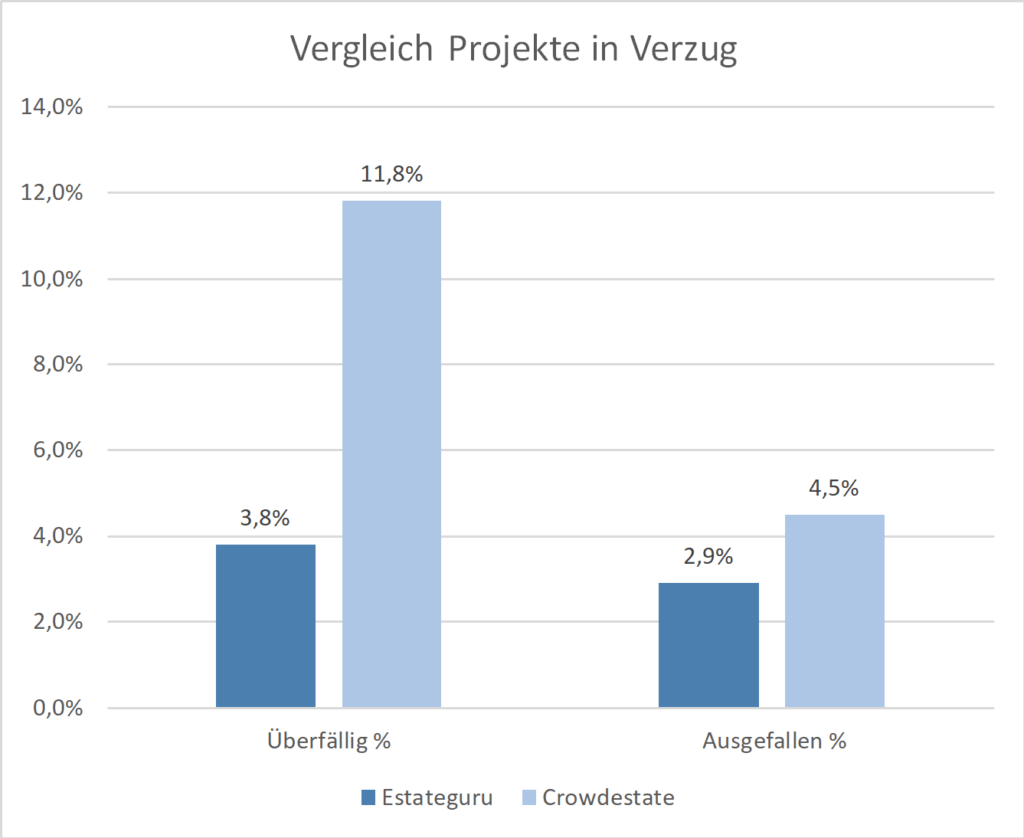

Und hier der Anteil der überfälligen und ausgefallenen Projekte im direkten Vergleich:

Der Anteil der überfälligen Projekte ist bei Crowdestate mit aktuell 11,8% wesentlich höher als bei Estateguru* mit 3,8%. Und auch bei den ausgefallenen Projekten liegt der Anteil bei Estateguru mit 2,9% unter dem Wert von Crowdestate mit 4,5%. Das Risiko des Zahlungsverzugs und/oder Ausfalls lag also bisher bei Crowdestate* höher als bei Estateguru. Ich hatte ehrlich gesagt nicht damit gerechnet, dass dieser direkte Vergleich zu einer so deutlichen Aussage führen würde.

Sollte ich als Anleger also nur noch bei Estateguru* investieren? Die oben dargestellten Leistungsdaten zeigen einen klaren Gewinner. Andererseits ist dies nur eine Komponente zur Einschätzung des Plattformrisikos. Folgende weitere Faktoren spielen dort auch mit rein: Wie sieht das Rückholkonzept der einzelnen Plattform bei überfälligen und ausgefallenen Projekten aus, wie wird dies umgesetzt und welche Erfolgsbilanz weist dies bisher aus? Wie steht das Unternehmen selbst finanziell dar? Außerdem habt ihr wahrscheinlich noch zusätzliche Kriterien, die euch wichtig sind.

Hinweis zur Ermittlung der Werte:

- Immobilienprojekte: Da der Track-Record von Immobilienprojekten verglichen werden soll, habe ich bei Crowdestate die Unternehmensfinanzierungen, die nichts mit Immobilien zu tun haben, aus der Statistik herausgenommen. Dazu gehören z.B. Unternehmen aus Holzhandel, Fischverarbeitung oder auch Papierverarbeitung.

- Ausfallrate: Crowdestate weist offiziell keine Projektausfälle aus, deswegen habe ich die Projekte mit mehr als 180 Tagen (6 Monaten) Zahlungsverzug als „Ausgefallen“ deklariert. Dies ist keine wissenschaftlich gesicherte Bewertung, sondern eine von mir getroffene Annahme zur Vergleichbarkeit der Plattformen.

- Finanzierungsmöglichkeiten: Auf beiden Plattformen können Projekte auch in mehreren Schritten finanziert werden. Jede dieser Finanzierungsmöglichkeiten wird hier als ein separates Projekt gezählt, deswegen wäre es genauer, von Finanzierungsmöglichkeiten als von Projekten zu sprechen. Geht ein Projekt baden, das z.B. in fünf Schritten finanziert wurde, wird dies in der Statistik als fünf überfällige bzw. ausgefallene Projekte dargestellt. Da dies jedoch die übliche Darstellungsweise auf vielen P2P Plattformen ist, habe ich dies so übernommen.

Auf jeden Fall hoffe ich, dass euch der direkte Vergleich der Leistungsdaten von Estateguru und Crowdestate dazu motiviert, halbwegs rational zu reagieren, wenn ihr selbst von verspäteten Zahlungen oder Projektausfällen betroffen seid. Um doch noch einmal kurz die aktuelle Ausnahmesituation aufzugreifen: Es wird auf jeden Fall interessant sein, zu sehen, welche Auswirkungen die Corona-Pandemie auf die Plattformen hat. Wie sieht der Track-Record in 6 oder 12 Monaten aus? Fortsetzung folgt …

Wie habt ihr bisher auf verspätete Rückzahlungen und Projektausfälle reagiert? Welche Änderungen habt ihr an eurem Portfolio deswegen vorgenommen? Ich freue mich wie immer über euer kurzes Feedback in den Kommentaren.

Mit Sparsamkeit, Gier und Geiz zum größten Vermögen der Welt – dafür steht Dagobert Duck. Was dies mit

Mit Sparsamkeit, Gier und Geiz zum größten Vermögen der Welt – dafür steht Dagobert Duck. Was dies mit