Seit Oktober 2012 investiere ich in Privatkredite bei Bondora* und berichte darüber. Mein letzter Bericht war vor 3 Monaten. Bis heute habe ich schrittweise 14.000 Euro eingezahlt und angelegt. Dabei wird die Anlage in sehr viele Kredite an private Kreditnehmer gestreut – dadurch sinkt das Risiko, falls einzelne dieser Kreditnehmer diese privaten Kredite nicht zurückzahlen können. Die meisten der Kredite, in die ich investiert habe, haben Laufzeiten zwischen 36 und 60 Monaten.

Bisher habe ich aus den Krediten 10.306 Euro an Rückzahlungen erhalten – dies beinhaltet allerdings die in letzter Zeit vor der Kreditauszahlung vorkommenden Stornierungen durch Bondora. 19.528 Euro sind noch zu tilgen, davon sind 1.853 Euro meines Portfolios mehr als 60 Tage überfällig. Dieser Anteil ist in den letzten Monaten weiter gestiegen. 2.158 Euro meines Portfolios sind unter 60 Tage in Verzug (vgl. Abbildung 1). Auch dieser Anteil ist im Vergleich zum letzten Erfahrungsbericht gestiegen. Häufig zahlen Kreditnehmer, die weniger als 60 Tage in Verzug sind nach einiger Zeit verspätet nach. Wie in Abbildung 2 zu sehen ist, habe bisher 5.522 Euro Zinsen (inkl. Verzugszinsen) erhalten. Rückzahlungen und Zinsen habe ich reinvestiert.

Abbildung 1: Status der Kredite in meinem Portfolio

280 Euro habe ich im Moment in Geboten auf offene Kreditangebote. Der nicht investierte Bargeldbestand liegt bei 3 Euro.

Abbildung 2: aktueller Kontostand

Rendite bis jetzt

Bondora zeigt mir aktuell eine Rendite von 27,56%. Bei eigener Rechnung komme ich auf eine in Excel mit XINTZINSFUSS berechnete Rendite von 25,0% – dabei habe ich angenommen, dass nach Ausfällen 30% der Kreditsummen, die 60+ days überfällig sind und 15% der Kreditbeträge, die überfällig sind nicht wieder eintreibbar sind.

Das neue Scoring Modell und die Auswirkungen bisher

Im Newsletter am 8. Dezember hat Bondora die Einführung neuer Credit Scores angekündigt. Die Ankündigung und eine lebhafte Diskussion zu den neuen Scores steht hier im Bondora Forum. Der Bondora Geschäftsführer Pärtel Tomberg hat sich in einem Gastbeitrag im P2P-Banking Blog zu den Zielen des neuen Modells geäußert.

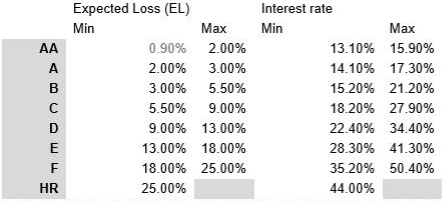

Tabelle: Zu den neuen Scoreklassen geplante Zinssätze und von Bondora erwartete Ausfallraten

In Zukunft wird Bondora die Zinssätze bei neuen Kreditanträgen gemäß der Zinsspannen in obiger Tabelle in Abhängigkeit des neuen Scores (AA-HR) festsetzen. Allerdings haben sie damit noch nicht angefangen. Obwohl Bondora bei den neuen Kreditanträgen schon die neuen Scores zeigt, werden die Zinssätze noch immer nach der alten Methodik festgesetzt. Das hat für Verwirrung bei vielen Anlegern gesorgt.

Bondora hat auch bei fast allen älteren Krediten nachträglich berechnet wie der Score im neuen System ausgefallen wäre. Das ist auf Basis der Daten bei Antragstellung – die Zahlungshistorie des gerateten Kredites fließt also bei der Berechnung nicht ein.

Ich habe mir daraufhin mein Portfolio sowohl nach den neuen als auch nach den alten Scoreklassen angeschaut. Dabei habe ich nur die estnischen Kredite betrachtet, da ich nur sehr wenige und überwiegend sehr junge Kredite aus den anderen Ländern im Portfolio habe.

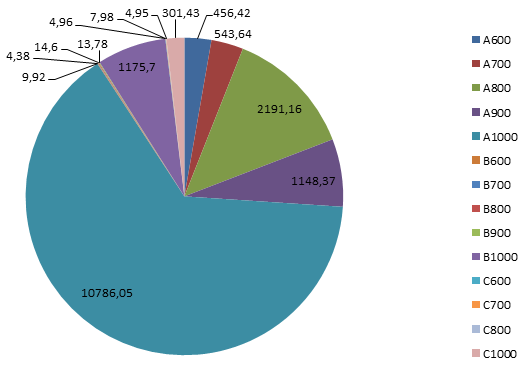

Abbildung 4: Verteilung meiner estnischen Kredite im Portfolio (nach ausstehendem Tilgungsbetrag) auf alte Scoreklassen

Ich bin überwiegend in A1000, A900, A800 und B1000 Kredite nach dem alten Scoring investiert. Zur Erinnerung: A bedeuted mehr frei verfügbares Einkommen als B oder C. Und 1000 ist eine bessere Bonität als 900, 800, 700 oder 600. Dabei ist es wichtig sich zu vergegenwärtigen, dass 1000 bedeutet, dass es in den letzten 3 Jahren keine registrierten Zahlungsprobleme gab. D.h. aber auch, dass ein Kreditnehmer, der noch gar keine Zahlungshistorie hat auch mit Bonität 1000 geführt wird. 900 bis 600 bedeutet Zahlungsprobleme, die unterschiedlich lange zurückliegen.

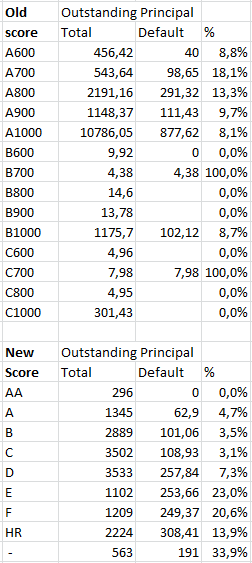

Abbildung 5: Verteilung der estnischen Kredite in meinem Portfolio (nach ausstehendem Tilgungsbetrag) auf neue Scoreklassen

Die meisten meiner estnischen Kreditanteile fallen in die neuen Scoreklassen B bis D sowie HR.

Als nächstes habe ich die Verteilung der Ausfälle nach alten und neuen Scoreklassen in meinem Portfolio ausgewertet.

Vergleich der Verteilung der Ausfälle estnischer Anteile in meinem Portfolio auf alte und neue Scoreklassen

Mein erster Eindruck ist, dass die Trennschärfe im neuen Scoring Modell gegeben ist. Die Ausfallraten bei den Klassen AA-D sind zumindest in meinem Portfolio viel niedriger als bei den Klassen E bis HR. Das sehe ich als positives Zeichen für die Zukunft.

Haben die neuen Scores denn überhaupt schon eine Bedeutung, wenn die neue Preissetzung noch nicht angewendet wird?

Auf die laufenden Kredite nicht, solange Anleger sie nicht veräußern möchten.

Denn auf dem Zweitmarkt hatte es eine unmittelbare Auswirkung. F und HR Kredite sind deutlich schwerer zu verkaufen (bzw. unverkäuflich) auf den Zweitmarkt. Umgekehrt sind AA bis D Kredite leichter bzw. mit höheren Aufpreisen zu verkaufen.

In Reaktion zu den Änderungen habe ich in den letzten Wochen folgendes gemacht:

- Alle meine automatischen Gebote (Portfolio Manager) habe ich pausiert. Nur einen der auf EE A1000 Kredite bietet habe ich erstmal weiter laufen lassen. Bis das Bild klarer wird, konzentriere ich mich auf manuelle Gebote.

- Ich habe viele Gebote auf ausgewählte estnische und finnische Kredite mit Zinssätzen zwischen 29% und 34% der neuen Klassen B bis D abgegeben. Dabei habe ich mich auf solche Kreditnehmer mit laufenden Hypotheken konzentriert. Ich erwarte, dass es in wenigen Wochen für vergleichbare Kredite sehr viel weniger Zinsen gibt (nach der Tabelle zwischen 15% und 34%). Damit habe ich dann nach der Einführung des neuen Preismodells zwei Optionen. Ich behalte diese Anteile und profitiere von den hohen Zinsen. Oder ich kann sie mit attraktiven Aufschlägen im Zweitmarkt veräußern.

- Ich habe einige ältere, estnische, nach Plan laufende Kredite der neuen Klassen A bis C mit geringen Aufschlägen (2% bis 5%) auf dem Zweitmarkt gekauft

- Ich habe einige jüngere Kreditanteile der Klassen C und D mit 5% bis 9% Aufschlag auf dem Zweitmarkt verkauft

Mit dieser Strategie fällt es mir im Moment leicht mein Kapital zu reinvestieren (daher auch nur 3 Euro Bargeld im Account). Ich vermute, dass das neue Pricing zu Neujahr für neue Anträge kommt.

Wie haben Sie auf die Änderungen des Score-Modells reagiert? Posten Sie Ihre Maßnahmen im Bondora Forum auf P2P-Kredite.com.

Abbildung 6: Aktuelle Statistiken zu meinem Account